|

|||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||

みなさん、こんにちは。

本日は当社の決算説明会にご参加くださり、誠にありがとうございます。

代表取締役社長の関口でございます。

本日は2020年度の結果について簡単にご説明した後、2021年度に何を計画し、どういう見通しを立てているかという点を中心にお話をさせていただきます。

1/33

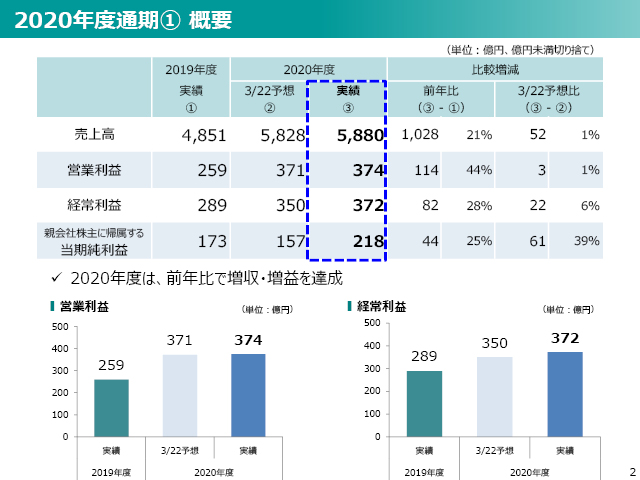

まず、2020年度通期の決算概要です。

2020年度は前年比で増収・増益を達成することが出来ましたが、上期と下期で潮目が大きく変わった年度でした。

上期は新型コロナウイルス感染症が拡大した影響を大きく受けましたが、下期はいずれのセグメントも回復基調が鮮明になりました。

2/33

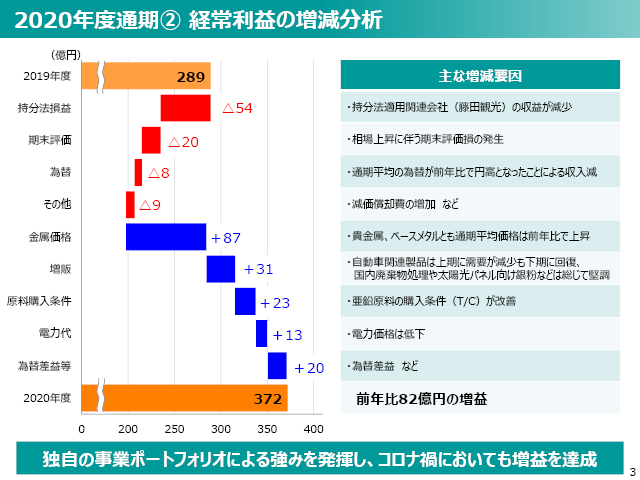

2019年度との比較で2020年度が増益となった要因をお示しいたします。

減益の一番大きな要素は、持分法利益の減少です。主には藤田観光の業績が悪化したことによりますが、それ以外には、メキシコで新たにスタートしたロス・ガトス鉱山が、残念ながら2020年度は通期で赤字という結果になったことも含まれています。次は相場要因です。2020年度末にかけて金属価格が好調に推移した中で、期末の評価損失が2019年度に比べて拡大しました。

一方で、増益要因の一番大きな要素は相場の好転です。期初こそベースメタル等の価格は低いレベルで推移しましたが、年央から年末にかけて、貴金属、ベースメタルともに上昇に転じ、通年平均では前年比で上昇しました。2つ目は増販効果です。 国内の産業廃棄物処理や銀粉を中心とした電子材料製品の販売が好調でした。また、下期にかけて自動車関連製品の販売が大きく回復したという点も功を奏しました。

3つ目は原料購入条件です。特に亜鉛の購入条件が改善しました。その他にも電力価格の低下や為替差益などの増益要因があり、トータルでは前年比82億円の増益という着地となりました。

3/33

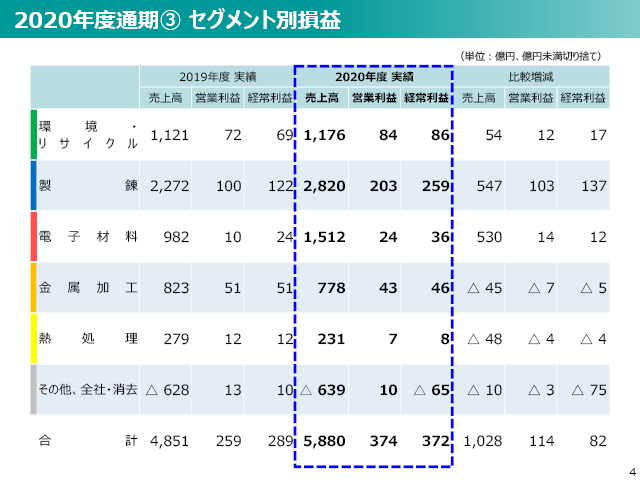

2020年度の実績をセグメント別に見ていきます。

環境・リサイクル部門は、1年を通して順調に利益を積み上げた結果、前年比で増益となりました。製錬部門は、通年では増益という結果となりましたが、上期はロス・ガトス鉱山が赤字転落したこともあり利益面は振るいませんでした。一方で、貴金属価格の上昇等の恩恵を受けたことから、通年では前年比で大幅増益となりました。電子材料部門は、1年を通して堅調でした。金属加工部門、熱処理部門については、上期はかなり苦戦しましたが、下期に需要が回復し、通年では黒字で着地することができました。

4/33

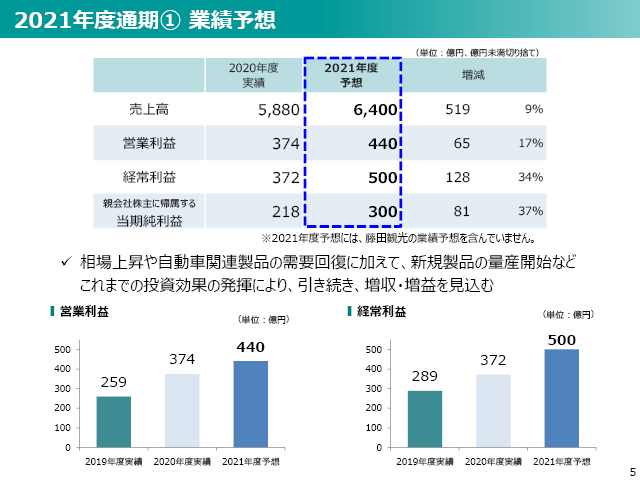

2021年度通期の業績予想については、前年比で増収・増益を計画しています。要因は3つあり、引き続き堅調な金属価格と為替を織り込んだこと、自動車関連の需要が2020年度下期に引き続き、コロナ禍からの回復が確実になっていること、これまで進めてきた様々な投資案件の効果が一部発揮できること、です。これらにより、2020年度に引き続き、前年比で増収・増益を計画しました。

5/33

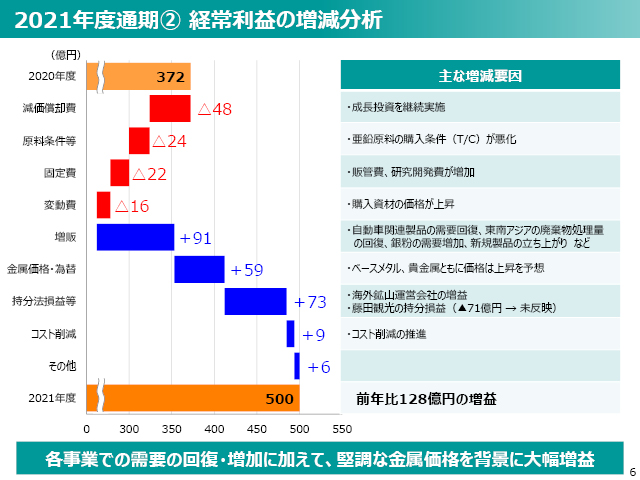

2021年通期の業績予想の要因解析です。

まず、成長投資を続けていますので、2021年度も減価償却費が前年度に比べて増加します。加えて、亜鉛や銅の原料購入条件の悪化という要素も入っています。また、固定費で販管費の増加がありますが、これは事業の正常化に伴って必然的に上昇するものであり、特に問題のあるコストアップではないと考えています。

一方で、最大の増益要素として増販があり、自動車関連製品・サービスの需要回復が期待できることや、堅調な廃棄物処理の受注、銀粉の需要の増加に加えて、電子材料部門における新規製品の量産化もあります。金属価格や為替については、2020年度に引き続いて、当社にとっては好ましい条件が続くことを想定してます。

持分法損益についてですが、2021年度の業績予想には、藤田観光が通年の業績予想を公表していないことから、同社の持分法損益を含んでいません。そのような状況もあり、持分法損益が大幅に改善しています。

さらに、2020年度に進めたコスト削減の定着、推進という効果も見込んでいます。

以上より、2021年度は前年比で大幅増益の計画を立てています。

6/33

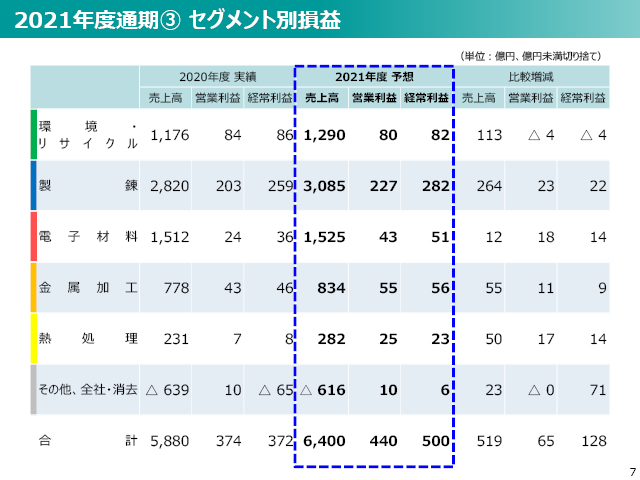

2021年度のセグメント別の数値計画です。

環境・リサイクル部門は、減価償却費負担の増加はありますが、引き続き高い利益水準を維持することができると考えています。製錬部門は、引き続き順調であり、ロス・ガトス鉱山も通期で黒字化できる見通しです。金属価格も2020年度以上に良好な推移をするという前提のもとで、引き続きの増益を見ています。電子材料部門は、新規製品が増益に大きく寄与する見通しです。金属加工部門は、コロナ禍からの回復が1年を通して確実になるという見通しのもとで減価償却費負担の増加はあるものの、増益できると見ています。熱処理部門も同様であり、コロナ禍からの回復およびコストダウン効果による増益を予想しています 。

7/33

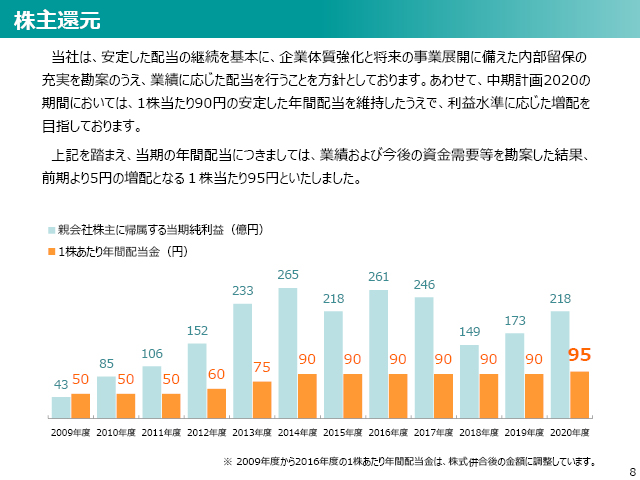

株主還元について、ご説明します。

当社の配当方針は、安定配当の継続に加えて、チャンスがあれば増配を目指すというものです。本方針に基づき、2020年度の業績、2021年度の業績予想、当社グループの短期的な資金需要等を勘案した結果、昨年度よりも5円増配となる95円の配当としました。

8/33

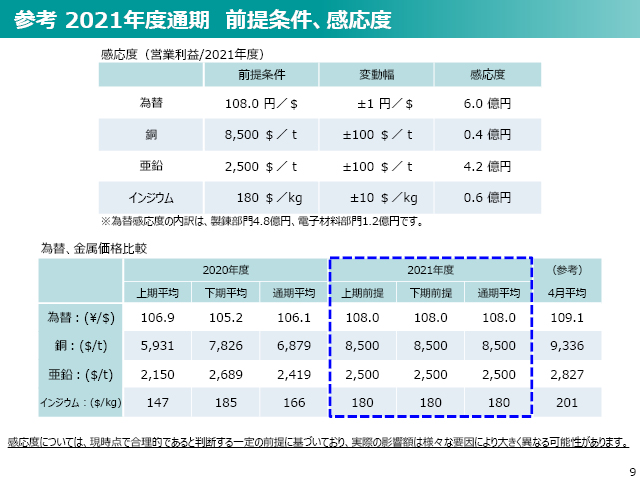

参考となりますが、相場前提を本ページに記載しています。

為替やベースメタル、インジウムについては、いずれも足元の相場よりはやや保守的に見ていますが、2020年度の実績と比較しても、当社にとって良好な相場環境が続く前提に立ち、今回の計画を組み上げています。

9/33

次に、財務面の進捗状況を振り返ります。

10/33

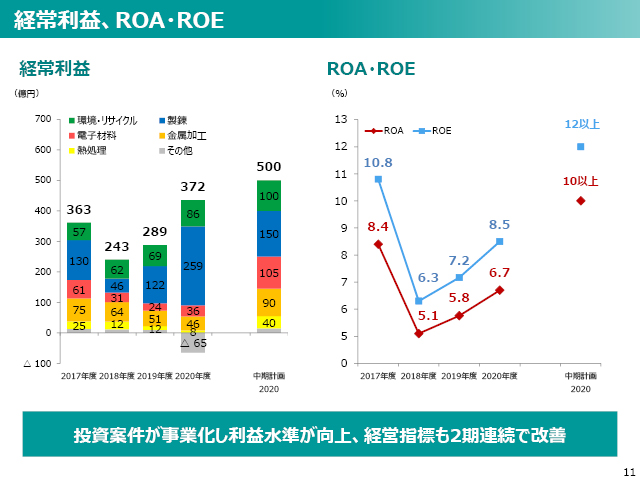

経常利益については、2018年度に前年比で減益となりましたが、そこから2019年度、2020年度の実績に加えて、先ほどの2021年度の業績予想が実現できれば、3期連続で前年比増益を達成できると考えています。また、利益の増加にあわせまして、各指標も改善してきています。

11/33

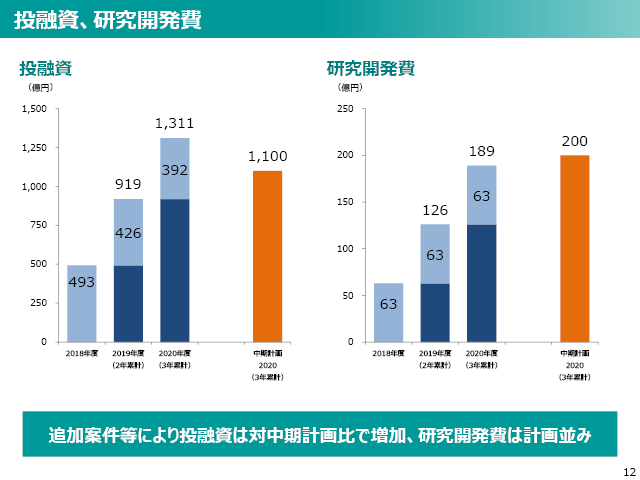

投融資については、利益の増減がここ数年ありましたが、引き続き、順調に投融資を継続してきています。2018年度から2020年度までの3年間累計で1,100億円という中期計画の目標に対して、実績は1,300億円強と200億円ほど上回りました。これは主に環境・リサイクル部門、製錬部門、電子材料部門で、中期計画では想定していなかった追加案件を実行したことによります。中期計画外の実施施策については、2021年度の業績予想において、一部で投資効果を実現する計画を組んでいます。研究開発投資についても、これまで順調に積み上げてきています。

12/33

続いて、セグメントごとの詳細をご説明します。

13/33

まず、環境・リサイクル部門です。

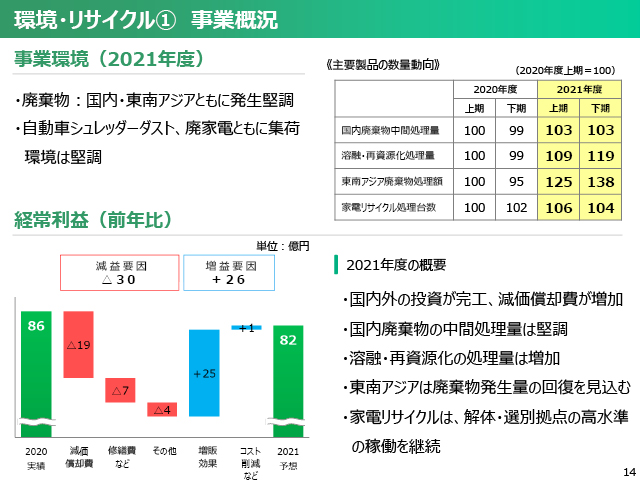

2021年度の事業環境は、廃棄物市場については、国内、東南アジアともに堅調な環境を想定しています。また、自動車シュレッダーダストや廃家電ともに集荷環境は、昨年度に引き続き、堅調と考えています。

右上の表を見ていただければ一目瞭然ですが、いずれも前年比で上昇していくという見立てです。

この結果、2021年度の経常利益は、これまでの投資の積み上げにより減価償却費の負担は増えますが、それを打ち返すだけの増販効果を実現することで、高いレベルの利益水準を維持します。

14/33

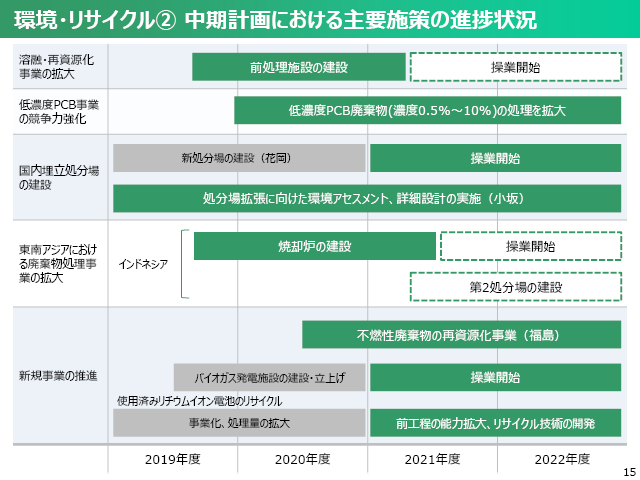

こちらは、中期計画の各施策の進捗状況を時系列で表したものです。

中期計画における各施策は、新型コロナウイルス感染症拡大の影響が一部でありましたが、概ね大きな遅れもなく、順調に進められています。

15/33

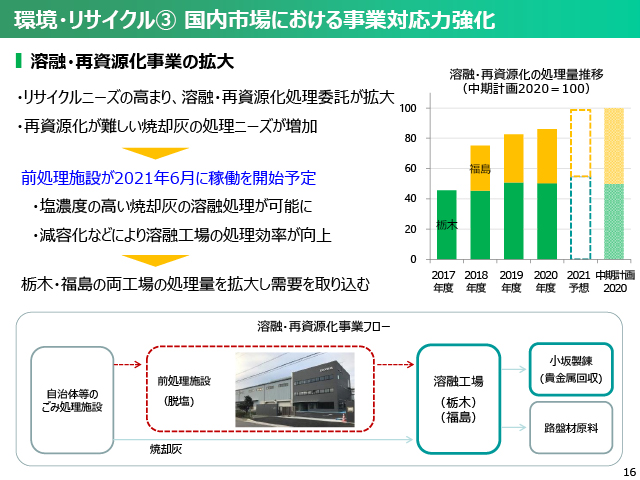

1つ目のトピックスとして、溶融・再資源化事業の拡大をご説明します。

リサイクルニーズの高まりに加えて、各自治体の最終処分場の残存容量が逼迫していることを背景に、溶融・再資源化処理のニーズが拡大してきています。

現在、2つある溶融工場(栃木・福島)について、さらなる稼働率アップを図るべく、前処理施設の建設を進めており、本年6月に稼働開始を予定しています。これが稼働すれば、溶融工場での稼働率・稼働日数アップにつながり、全体での処理量のアップが効果として期待できます。

この結果、右上のグラフのとおり、2021年度の溶融・再資源化処理量は、中期計画で見込んだ処理量に到達する見通しです。

16/33

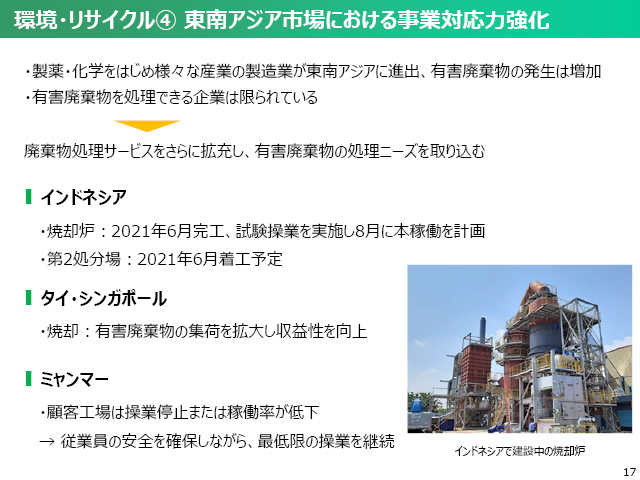

続いて、東南アジアにおける廃棄物処理事業については、新型コロナウイルス感染症拡大の影響を一時的に受けましたが、現地の廃棄物の発生量は引き続き増加を見込んでいます。

また、現地では有害廃棄物を安定して処理できる企業が限られていますので、当社の強みを発揮しつつ、廃棄物処理のサービスメニューの拡充に引き続き取り組んでいきます。

具体的には、インドネシアでは新しい焼却炉が2021年6月に完工し、下期以降に本稼働する計画です。また、第2処分場は2021年6月に着工予定であり、数年をかけて完成させていきます。

タイ、シンガポールについては、既に焼却事業をスタートしており、2020年度はまだ立ち上げ段階でしたが、確実に事業を拡大していきます。

ミャンマーについては、現地の情勢を受けて、操業度が上げられない状況です。現在はケア&メンテナンスに近い操業を続けています。状況が落ち着けば、引き続き事業を拡大をしていくという段階に戻るかもしれませんが、先行きは不透明な状況です。

17/33

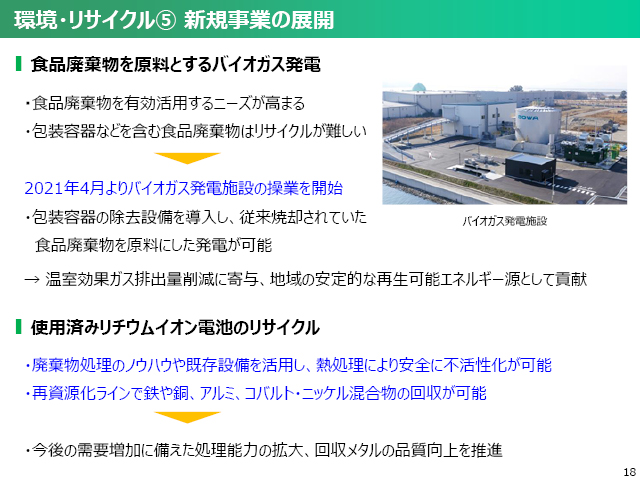

続いて、収益貢献には至っていませんが、新しい展開である2案件をご紹介します。

1つ目は、食品廃棄物を原料とするバイオガス発電です。設備は完成済みで、2021年4月から操業を徐々に立ち上げ、8月以降に本操業に向かうことを予定しています。

2つ目は、使用済みリチウムイオン電池のリサイクルです。競合に先駆けて進捗している事業であり、既に実機を用いた不活性化処理を行っています。さらに再資源化ラインでの有価物の有効な回収方法をブラッシュアップしている状態です。これは将来的なリサイクルマーケット立ち上がりに出遅れず、あわせて、当社の強みを発揮するための先行的な取り組みです。

18/33

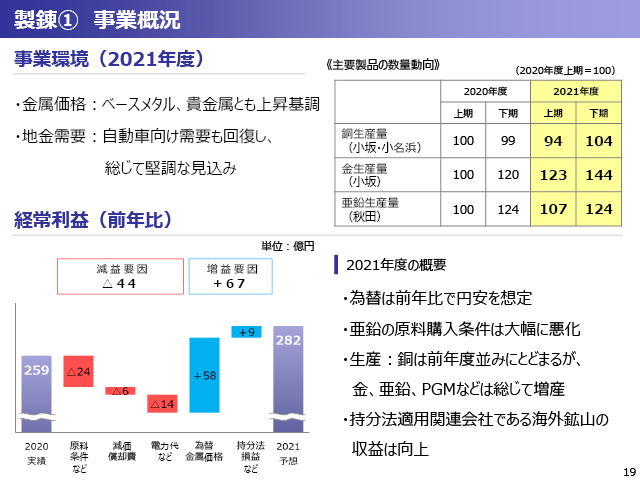

続きまして、製錬部門です。

事業環境について、金属価格は堅調な状況が続くと見ています。地金需要については、2020年度上期は自動車向けの亜鉛需要が減りましたが、2021年度は需要の回復を見ています。

銅の生産量について、2021年度上期は前年比で減少する計画ですが、当社の持分法適用関連会社である小名浜製錬における操業度の低下が、2021年度上期も継続する影響を反映したことによります。

金の生産量は、リサイクル事業が好調ということもあり、引き続き高いレベルで推移すると見ています。亜鉛につきましても、2020年度は一時的に新型コロナウイルス感染症拡大の影響を受けましたが、2021年度は回復をするという見立てです。

製錬部門の経常利益については、原料の購入条件の悪化や電力代上昇という減益要素はありますが、為替あるいは金属価格が堅調であること、2020年度に引き続いて、貴金属リサイクルを順調に進めること、ロス・ガトス鉱山の通年黒字化などもあり、2020年度を上回る利益が期待できると考えています。

19/33

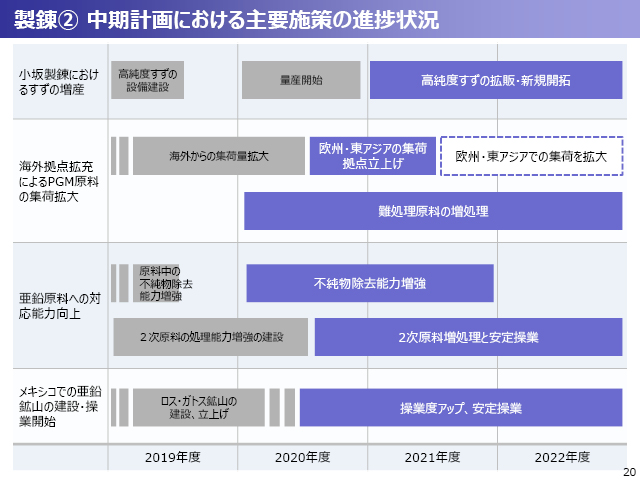

製錬部門の中期計画の主要施策の進捗状況です。

先ほどの環境・リサイクル部門と同様に、大きな遅れや変更はなく、ほぼ中期計画に沿った進捗であり、一部案件については、当初計画を前倒しして、達成できています。

20/33

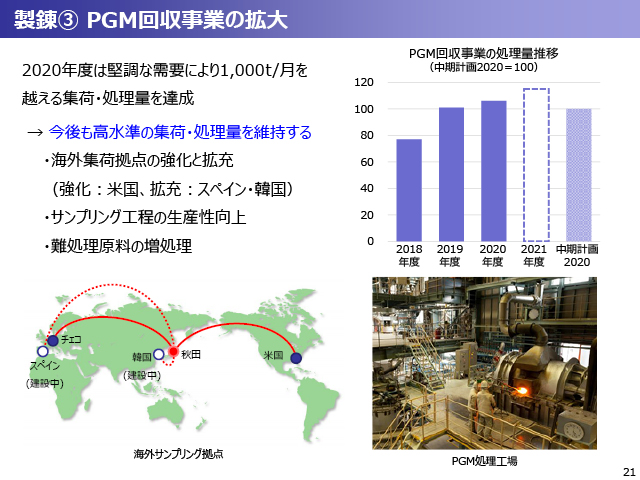

近年、製錬部門の収益の中心になっている PGM 事業の拡大について、ご説明します。

処理能力の拡大は3、4年前に完了しており、足元は原料集荷の強化に取り組んでいます。2020年度は、引き合いも旺盛であり、中期計画の目標値である月1,000トンを超える集荷・処理量を達成できました。これがPGM 価格高騰の後押しもあり、大幅な増益を達成した最大の要因です。

今後も、高水準の集荷・処理を維持することに加えて、処理能力を最大限に活用するため、集荷を強化しています。従来、米国とチェコに集荷拠点を保有し、東南アジアでは当社グループの拠点も活用しながら、各地域における集荷を強化してきました。これらに加えて、2021年度中にスペイン、韓国に新たな集荷拠点を設けます。韓国については、近々にオープンできると思いますが、スペインについては、新型コロナウイルス感染症拡大の影響もあり、設備の建設に遅れが出ていますが、2021年度中にはオープンできる見通しです。

既に中期計画の目標を上回る処理量を2年連続して実現してきましたが、集荷拠点の強化により、さらに処理量を引き上げていくことを計画しています。

21/33

次は亜鉛事業についてです。

2021年度は、様々な原料への対応を進めることと、操業を開始したロス・ガトス鉱山の生産および収益を安定化させ、投下資金の回収に入ることに取り組んでいきます。

ロス・ガトス鉱山については、昨年の後半より単月での黒字化を達成していますので、通年で実現することを目標としています。これに合わせて、秋田製錬において原料中の不純物の処理能力の増強を引き続き進めていきます。2次原料の処理能力の増強は、2020年度中に完了しましたので、これをフルに使うことを計画しています。

タイの亜鉛加工工場についても、昨年は新型コロナウイルス感染症拡大の影響により、大きく生産量・販売量が落ち込みましたが、下期からは回復してきており、2021年度も引き続き堅調な販売を計画をしています。また、2020年度は需要の減退に伴い、さらなる増産については検討を一時停止しましたが、旺盛な需要を受けて、2021年度は増産投資の検討を再開する予定です。

22/33

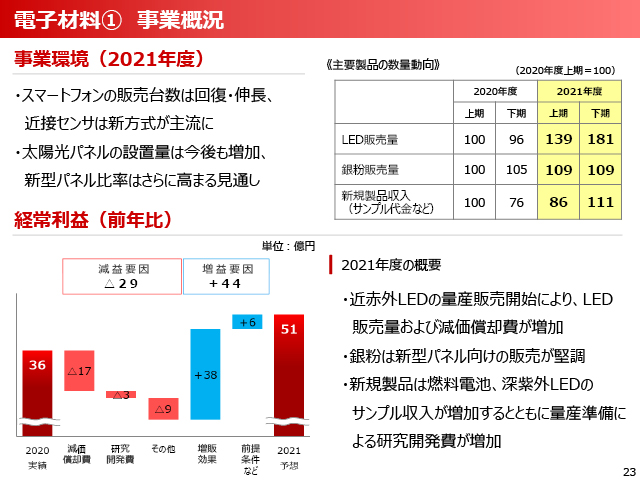

電子材料部門について、2021年度は当社がターゲットとしている分野の事業環境は良好に推移すると見ています。

特に、LEDの販売量は、2020年度に比べて急激に増加する計画を組んでいます。これは新しく開発した近赤外LEDの量産販売が開始できることによります。設備は既に完成しており、近々、量産品の最終認定が下りると考えており、上期の後半から本格的な生産・販売を計画しています。

銀粉についても、引き続き好調な需要を予想しており、当社の差別化商品の更なる進化と生産能力の増強が2021年度の取り組みとなります。

LED、銀粉以外の新規製品についても、徐々に芽が見えてきており、サンプル収入含めて、事業を伸ばしていくことが、2020年度に引き続いての課題となります。

23/33

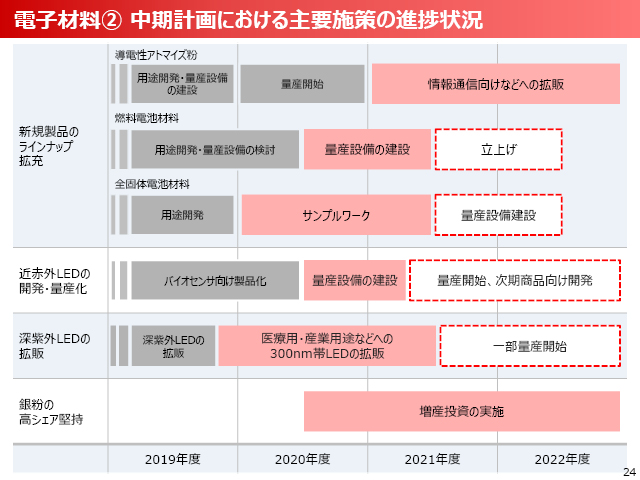

電子材料部門の中期計画の主要施策の進捗状況です。

詳細は次ページ以降でご説明します。次ページ以降に説明のない案件について、深紫外LEDの拡販は、当社のターゲット市場を変更しました。当初は殺菌用途に向けた開発を進めていましたが、当社が差別化できる300nm帯LEDに注力し、医療向け・産業向けへの開発を推進しています。順調に進捗すれば、9月または10月から量産品の供給スタートを見込んでいます。

24/33

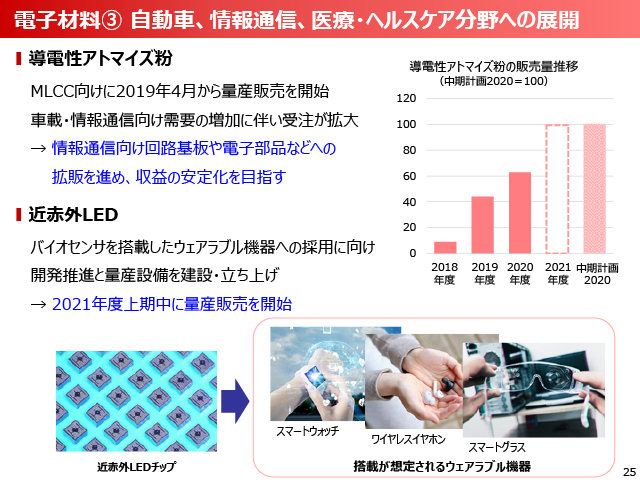

新製品について、進捗状況をご説明します。

1つ目は導電性アトマイズ粉です。MLCC向けに2019年度から量産を開始しており、順調に販売を伸ばしてきています。2021年度はマーケットのさらなる拡大を背景に、概ね中期計画で予定した販売量に到達できる手応えが得られています。

2つ目は近赤外LEDです。こちらは、ウェアラブル機器への採用が決まりつつあります。量産設備の建設は完了しており、進捗も順調なことから、2021年度上期に量産販売を開始できる確度が高まってきています。

25/33

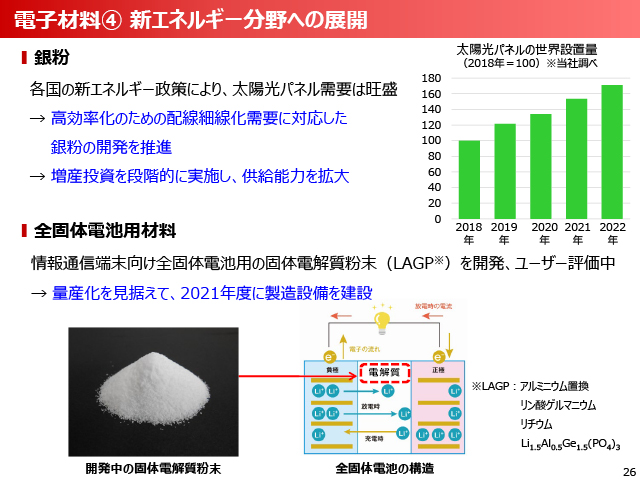

現在の主力製品である銀粉です。温暖化対策を背景に、2020年度に引き続いて、需要は好調です。競合が増えてきてますが、当社の技術力を用いた差別化商品の販売に特化し、マーケットの拡大をうまく取り込んで行く考えです。

次は今回、初めてご説明しますが、全固体電池用の材料です。数年前から研究開発を続けてきた材料で、お客様へのサンプル出荷が本格的に展開できる感触が得られています。当社の全固体電池の電解質向け材料は、酸化物系であり、硫化物系の固体電解質に比べて、安定性・安全性に優れています。一方で大型化が困難なため、必然的に現状では用途が限られています。今後、開発を進めながらマーケットの拡大チャンスを狙っていくという新しい製品です。

26/33

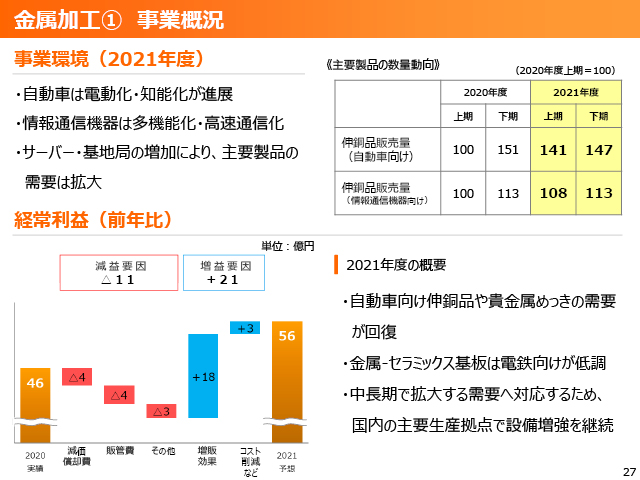

金属加工部門です。

こちらは自動車関連需要の回復が顕著にあらわれる分野です。自動車については、電動化・知能化の進展により、長期的にマーケットは拡大すると見ています。2020年度は新型コロナウイルス感染症拡大の影響でシュリンクした需要が下期から急速に持ち直し、2021年度はそれが継続すると見立てています。情報通信機器は、多機能化・高速通信化により、伸銅品に対する期待が高くなってきています。

経常利益については、減価償却費の増加はあるものの、自動車向け伸銅品や貴金属めっきの需要が回復してきていることから、前年比増益を計画しています。

金属-セラミックス基板の電鉄向けが低調となる見通しですが、新型コロナウイルス感染症拡大の影響で、海外における鉄道の建設プロジェクトが延期されることを想定したものです。この影響は少し長引くと見ていますが、それ以外の用途である産業機械向けや車載向けは回復基調を辿る見通しであり、全体としては大きな減益要素にはならないと考えています。

また、中長期的に需要が成長する分野を見据え、設備増強あるいは新商品の開発を継続していきます。

27/33

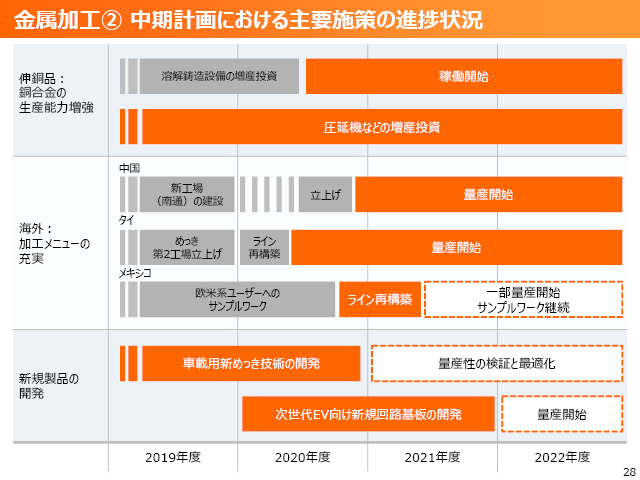

金属加工部門の中期計画の主要施策の進捗状況です。

国内の銅合金の生産能力の増強は、ほぼ計画通りに進捗させてきています。

一方で、海外については、若干の遅れが発生しましたが、いずれの案件も2020年度に体制整備が終わったため、今後、本格的にスタートさせていきます。

28/33

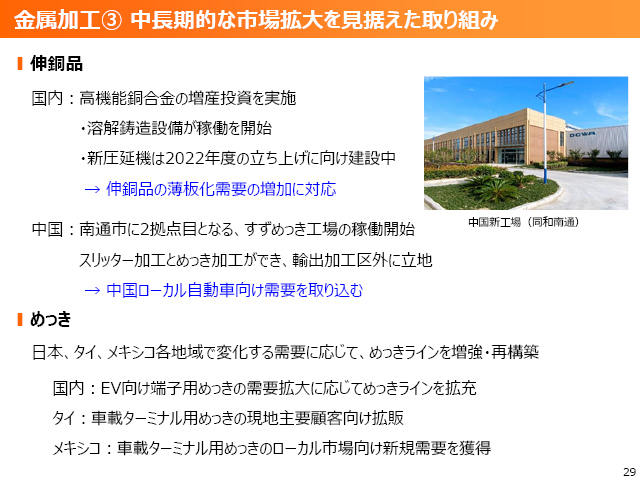

金属加工部門は、成長市場の動向を見極めて、それに向けて集中的にビジネスを展開していきます。

国内の生産能力の増強については、DOWAメタルでの溶解鋳造設備の建設が予定通り完了しています。DOWAメタニクスの新圧延機の導入についても、2022年度の立ち上げに向けて、2021年度に建設を進めていきます。

中国南通市でのすずめっき工場については、2021年3月に稼働を開始しました。現在、立ち上げを進めており、下期からの黒字化を目指しています。輸出加工区外の工場ですので、中国ローカルの顧客の取り込みが期待できる案件です。

めっきについては、EV 化を見据えた新しいサービス・商品の充実化が大きなテーマです。国内はめっきラインの再編・拡充を進めていきます。タイでは、新しい工場のラインは完成しているため、現地ユーザーの取り込みにより黒字化を目指していきます。メキシコについては、まだ立ち上げ段階であり、収益貢献は2022年度以降となる見通しです。

29/33

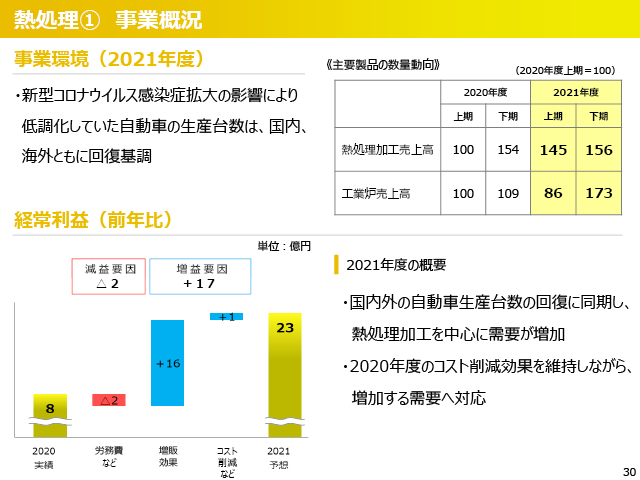

最後に熱処理部門です。

この部門は、新型コロナウイルス感染症拡大の影響を最も受けた部門です。2020年度下期から国内・海外ともに需要は回復基調に転じたものの、完全回復には至っておらず、回復途上であるというのが2021年度の位置づけと捉えています。

熱処理加工の売上高については、2020年度下期から回復し、2021年度は同等水準が継続すると見ています。工業炉の売上高は、2021年上期に落ち込む形になっていますが、2020年度の受注低迷により、受注残高が減少したためです。下期には回復することを想定しています。

コロナ禍に苦しめられた昨年度のポジティブな側面として、各現場で相当なコスト削減が実現できました。それらは2021年度に需要が回復しても継続的に効果を享受できるため、2021年度の増益予想においても、増販効果に加えて、コスト削減効果が更に上乗せされること計画しています。

30/33

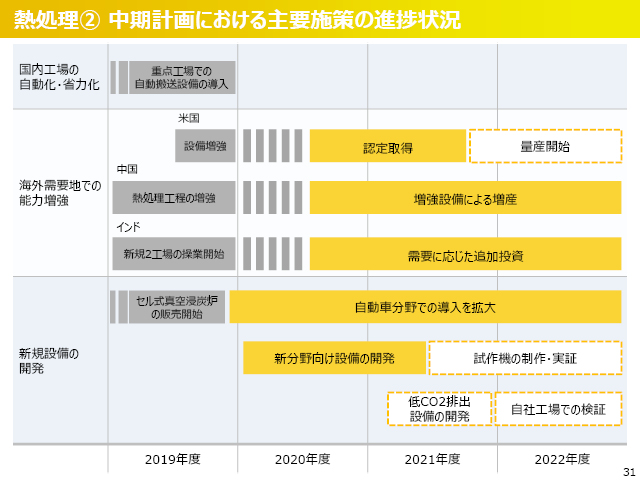

熱処理部門の中期計画の主要施策の進捗状況です。

国内の工場の再編・ライン強化は早々に完了しており、需要の回復を受けて、2021年度に利益を積み上げる1つの要因となっています。

また、海外での増強が中期計画の主要な施策であり、2020年度からいくつかを立ち上げる予定でしたが、新型コロナウイルス感染症拡大の影響もあり、いずれも立ち上げ時期が後ろ倒しとなりました。そのような状況において、需要が回復する2021年度が勝負の年と考えています。一部では増強計画の見直しなども実施しましたが、改めてこの計画に沿って、確実に投資効果を実現していくことが熱処理部門の主たる課題です。

また、新しい分野への取り組みを並行して進めることが、もう一つの課題と考えています。

31/33

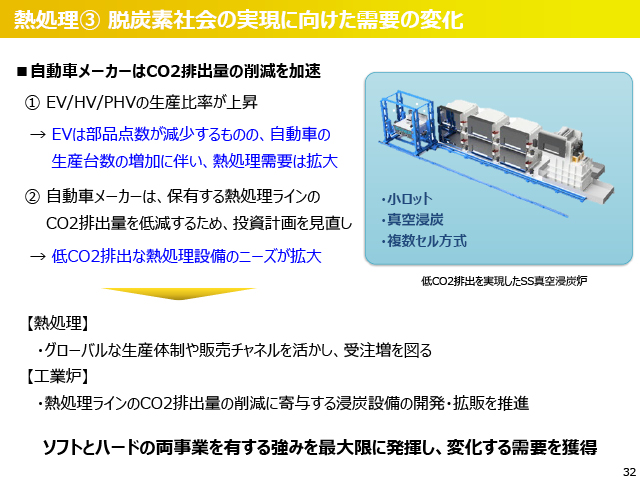

熱処理部門における脱炭素社会の実現への取り組みです。

まず、EVの生産比率が上がってくると熱処理加工が必要な部品点数が減少することが懸念されますが、自動車全体の生産台数が増加することから、当社への引き合いは引き続き、拡大基調を辿ると見立てています。一方で、工業炉では、自動車メーカーあるいは関連会社が保有している熱処理ラインが排出するCO2量を減らすことに貢献できる新たな設備の需要が拡大しています。これに向けた新しい炉の開発を促進していくことが、中長期的なテーマの1つとなっています。

32/33

私からのご説明は以上です。ご清聴ありがとうございました。

33/33

本日は当社の決算説明会にご参加くださり、誠にありがとうございます。

代表取締役社長の関口でございます。

本日は2020年度の結果について簡単にご説明した後、2021年度に何を計画し、どういう見通しを立てているかという点を中心にお話をさせていただきます。